Perencanaan Perencanaan Keuangan (Warisan) dengan Nilai yang Pasti

Ada sebuah pepatah menarik: "Aku mengasihimu selagi aku masih hidup atau tidak"

Kalau dipikir-pikir, bukti kasih kan hanya bisa ditunjukkan selama masih hidup. Ya salah satunya dengan memberi perhatian, menafkahi. Kalau sudah tutup usia, mau lakukan apa lagi? Kan sudah tidak bisa menghidupi orang yang dikasihi yang sudah ditinggalkan.

Lalu solusinya apa? Tentu saja: Warisan. Di mana harta warisan ini akan terbuka jika terjadi kematian (KUH Perdata Pasal 830)

Warisan ini penting sekali dipersiapkan oleh orang yang memiliki tanggungan. Pada dasarnya, tanggungan itu bisa jadi

- Tanggungan ke pasangan & anak. Jika anda saat ini sudah menikah termasuk sudah memiliki anak, tentu anda bertanggung jawab untuk kebutuhan anak dan pasangan.

- Tanggungan ke orang tua & saudara kandung. Jika anda saat ini belum menikah namun orang tua sudah pensiun ditambah masih ada saudara kandung yang belum produktif (misalnya masih dalam pendidikan), anda bertanggung jawab untuk penghidupan mereka

- Ini bukan tanggungan secara langsung, tapi bisa bicara mengenai biaya pasca tutup usia anda, misalnya biaya pemakaman, bea balik nama warisan, hutang yang tertinggal, dll

Artinya anda harus mempersiapkan warisan, sehingga jika suatu ketika anda tutup usia, masih ada dana untuk mereka yang sehingga mereka masih dapat melanjutkan kehidupannya, minimal mengurangi beban mereka dalam hal finansial.

Cara membuat warisan yang paling umum adalah anda mengumpulkannya dari sekarang. Katakanlah, anda mau membuat warisan senilai 1 Miliar saja. Ada beberapa opsi lengkap (ilustrasi 1 bulan sisihkan 5 juta) dengan risikonya

- Menabung. Ini tentu cara yang paling umum. Artinya anda harus menabung mendekati 1 Miliar (asumsi ada bunga Deposito). Lama menabungnya, tergantung besar tabungan anda perbulan

Resiko: Baru 6 bulan menabung, anda tutup usia. Apakah total tabungannya adalah 1 Miliar? Tentu tidak - Berinvestasi. Ini cara yang lebih baik daripada menabung. Potensi pendapatannya jelas besar (berbanding dengan potensi kerugiannya). Ada banyak instrumen, yang umum adalah saham dan reksadana

Resiko: Baru 6 bulan investasi, anda tutup usia. Nilai di rekening saham anda bisa langsung 1 Miliar? Apalagi ketika bulan ke 6, pandemi Covid-19 datang dan meruntuhkan pasar saham. - Membuka bisnis. Ini cara yang menarik. Anda menyisihkan dana modal bisnis. Membangun secara perlahan. Tentunya tidak serta merta saat bangun terus tinggalkan. Anda harus ikut serta dalam rintisan bisnis ini

Resiko: Bisnis baru jalan 6 bulan, anda tutup usia. Apakah setelah ini, bisnis anda pasti langsung melejit tinggi? Belum tentu. Bagaimana jika yang meneruskan bisnis anda, tidak kompeten dalam bidangnya karena belum banyak waktu belajar

- Jika anda meninggal terlalu cepat, harusnya anda masih dapat hidup produktif sebagai penanggung hidup keluarga, lantas mereka kehilangan penopang keluarga.

- Jika anda hidup terlalu lama, ini juga jadi persoalan. Karena pada umumnya lansia sudah tidak dapat bekerja lagi, namun masih memiliki pengeluaran

- Pembayaran UP kepada ahli waris kapanpun tertanggung meninggal dunia dan stop bayar premi.

- Nilai tunai dengan nilai yang PASTI jika anda mau menutup polis sewaktu-waktu, misalnya ada kebutuhan mendesak atau sebagai dana pensiun.

- Uang Pertanggungan mulai dari Rp 100 juta, masa pembayaran premi 5-20 tahun (bisa memilih)

Keterangan:

- Nilai berdasarkan ribuan rupiah

- Premi dapat dibayarkan bulanan, triwulan, semesteran, atau tahunan. Contoh di atas adalah premi tahunan dibagi 12 bulan

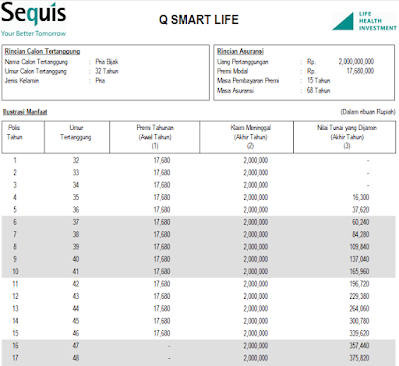

Berikut proposal ilustrasi untuk Pria usia 32 tahun, Uang Pertanggungan 2 Miliar, Masa Pembayaran Premi 15 tahun

- Anda hanya membayar PREMI FLAT sebesar Rp 17,68 juta per tahun (Rp 1,47 juta perbulan - total hanya membayar Rp 265,2 juta selama 15 tahun).

Tentunya, semakin waktu akan terasa semakin ringan. - Kapanpun anda tutup usia, ahli waris akan menerima tunai senilai Rp 2 Miliar & stop bayar premi!

Katakanlah anda baru membayar premi 1 kali. Besoknya tutup usia, ahli waris akan mendapatkan Rp 2 Miliar tunai dan tidak ada pembayaran premi selanjutnya. - Setelah 15 tahun, anda masih sehat walafiat dan tutup polis? Nilai tunai yang pasti anda dapatkan adalah Rp 339,62 juta. (untung Rp 74,42 juta dibandingkan dengan nilai yang anda tabungkan sebelumnya) dan proteksi gratis selama 15 tahun.

- Anda ingin mengambil uang untuk dana pensiun di usia 66 tahun? Dapat Rp 825,18 juta.

Ingin mengambil uang di usia 76 tahun? Dapat Rp 1,135 Miliar. - Masih sehat walafiat sampai usia 100 tahun? Langsung dapat Rp 2 Miliar

- Uang yang diterima utuh tanpa dipotong pajak. Produk ini juga dalam pengawasan OJK

- Uang Pertanggungan mulai dari Rp 100 juta, masa pembayaran premi 5-20 tahun (bisa diatur sesuai kebutuhan, keinginan, kemampuan anda)

- Semakin muda usia anda ketika memulai asuransi, premi akan lebih murah. Di sisi lain, faktor kesehatan jadi penentu. Premi di atas untuk orang tanpa kondisi kesehatan khusus. Jika sebelum mendaftar asuransi jiwa, anda sudah/pernah terkena penyakit khusus, premi bisa lebih mahal atau bahkan ditolak.

Artinya, kapan harus memulai asuransi jiwa? Sedini mungkin dan selagi masih sehat.

- Bunga Deposito senilai 5,5% per tahun (bunga bisa bervariasi, umumnya BPR punya bunga lebih tinggi)

- Tenor deposito selama 1 bulan (asumsikan karena anda butuh pemasukan per bulan)

- Uang yang didepositokan adalah Rp 2 Miliar. (mengikuti batas yang diberikan oleh LPS yaitu Rp 2 Miliar per nasabah per bank)

- Ada pajak atas bunga deposito senilai 20%

Comments

Post a Comment